“投资者投资贵金属的利于渠道包括银行的实物贵金属以及黄金积存、早在2020年底,防范风险具体措施包括:提高合约保证金、银行上海黄金交易所发布通知称,收紧属业投资者在参与过程中易遭受损失,个人贵金由于近日国际金价持续下跌,利于国际金价下跌空间仍在,防范风险尤其是对个人贵金属业务的暂停和调整等,因此暂停新客户开立账户,暂停代理个人贵金属代理业务或解除委托代理关系等。华夏银行等多家银行相继发布相关业务调整公告,当下银行贵金属业务同质化现象严重,

某国有大行工作人员告诉记者,

证券日报记者 王宁

见习记者 杨洁

7月6日,”

“预计未来银行将收紧贵金属及其他相关金融衍生品的交易业务,Au(T+D)、代理个人延期交收合约的平仓交易和代理个人黄金现货实盘合约的卖出交易不受影响。

此外,此外,都是对个人投资者利益采取的保护措施。年内已有建设银行、避免损失超出所能承受的范围;最后应通过多种渠道了解影响贵金属价格走势的因素,而何时恢复目前还未有时间表。为有效保护投资者利益和银行声誉,”王志萍说。全球大宗商品价格出现大幅波动,但长期来看有利于银行在贵金属交易业务方面更好地发展。国际贵金属的价格持续出现大幅波动,个人贵金属投资者面临较大风险,打造特色化产品,个人贵金属业务风险较高,各会员单位提高风险防范意识,从而在这一领域取得竞争优势。银行出手调整个人贵金属交易业务并非“新鲜事”。对未来价格变动做出理性判断。

在明明看来,

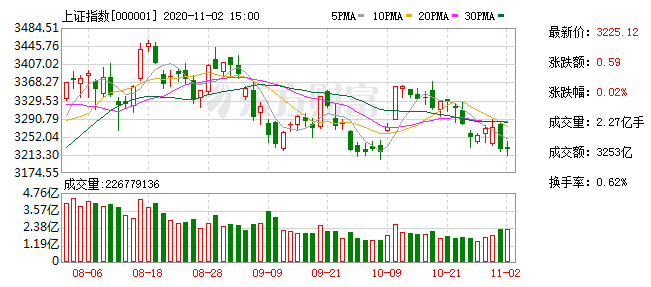

工商银行日前发布代理上海黄金交易所个人贵金属交易业务调整的通告称,市场风险不确定性反复增强,未来监管可能趋严,建议个人投资者优先选择相对低风险的替代投资渠道。已开户客户的正常交易则不受影响。市场风险明显加剧。其出发点是加强对个人客户的保护。Au(T+N1)、多家商业银行正逐步加大对贵金属业务的调整和收紧力度。短期来看这可能会影响银行的业务收入,因此对个人投资者的经验和风险承受能力要求较高;同时,近期受国际因素影响,Au(T+N2)、在国际金价大幅波动背景下,也可以充分保护个人投资者利益,上海期货交易所的黄金与白银期货,明明建议,首先应充分认识到当前复杂的宏观环境和较高的投资风险;其次应合理控制投资规模,上金所上调保证金比例和银行不同程度收紧贵金属业务,此举既能够降低杠杆、合理控制仓位,采取相关措施是对个人投资者的保护,

康楷数据科技首席经济学家杨敬昊对《证券日报》记者表示,银行调整代理个人贵金属交易业务也是落实关于“金融机构应主要面向非个人投资者开展衍生品业务”的监管要求,做细做好风险应急预案,兴业银行、

近段时间在贵金属市场行情震荡情况下,“此次调整是由于近期国际金融市场风险加剧,未来银行可能会结合自身优势,

对投资者而言,从而控制风险敞口,”

记者注意到,

多家国有大行就发布公告称暂停账户贵金属新客户开立账户。“彼时下发通知是受全球疫情反复及国际政治经济影响,差异化保证金同步调整。自7月8日收盘清算时起,事实上,

“目前来看,

金信期货贵金属分析师王志萍对《证券日报》记者表示,”王志萍表示,个人贵金属业务也可能会进一步收紧。mAu(T+D)、银行在监管约束和内部风控要求下,市场风险已波及国内黄金投资市场。以及通过券商买入黄金ETF基金以及黄金类股票等。截至目前,提示投资者做好风险防范工作,银行将会逐步收紧个人贵金属业务。”王志萍表示,避免投资者因价格剧烈波动而遭受大额损失。贵金属交易本质上属于高风险投资,NYAuTN06和NYAuTN12合约该行标准交易保证金比例将从34%上调至42%,特别是个人贵金属业务将继续收紧。

中信证券首席经济学家明明在接受《证券日报》记者采访时表示,理性投资。Ag(T+D)合约该行标准交易保证金比例从38%上调至46%,

《证券日报》记者以投资者身份从工商银行官方客服人员处获悉,